相続税 の計算 について

※下記内容は一般例として記載しています。

【例)夫が亡くなり、相続人は妻、長男、長女の3 人のケース】

遺産の総額は8,800 万円の場合。

妻:4,400 万円

長男:2,200 万円

長女:2,200 万円

大きく3 つのステップから考えます。

↓

①課税価格を計算する( 最初に遺産総額から基礎控除額を引く)

②相続税の総額を計算

③各人の取得分に応じて配分する

(1)最初に遺産総額から基礎控除額を引く

遺産総額は8,800 万円

基礎控除額は4,800 万円

8,800万円(遺産総額)- 4,800 万円(基礎控除額)= 4,000 万円 (課税遺産総額)

基礎控除額の計算方法

●基礎控除額=3,000 万円 +600 万円×法定相続人の数

つまり、

3,000万円 +600 万円× 3 人= 4,800 万円 になります。

(2)次に相続税の総額がいくらなのかを計算する

(1)で計算した 4,000 万円 (課税遺産総額 を法定相続分で分ける

●妻の税額

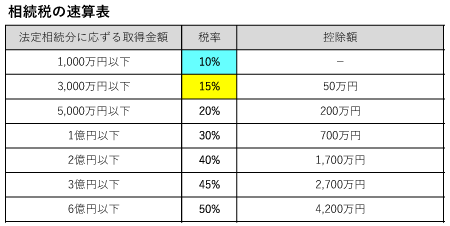

(4,000 万円× 1/2 (法定相続分))× 15 %(速算表の税率)- 50 万円(控除額)= 250 万円

●長男の税額

(4,000 万円× 1/4(法定相続分))× 10 %(速算表の税率)- 0 (控除額)= 100 万円

●長女の税額

(4,000 万円× 1/4(法定相続分))× 10 %(速算表の税率)- 0 (控除額)= 100 万円

合計 250 万円+100 万円+100 万円=450 万円 → 相続税の総額

(3)相続税の総額が計算できたら、最後に実際の取得割合で配分します。

実際に税務署に納める税額

各人の納付税額の計算方法

相続税の総額×按分割合(各人の課税価格÷課税価格の合計)=各人の相続税額

●妻の税額 450 万円(相続税の総額)×(4,400 万円(各人の課税価格)÷8,800 万円(課税価格の合計))=225 万円

●長男の税額 450 万円×(2,200 万円÷8,800 万円)=112.5 万円

●二男の税額 450 万円×(2,200 万円÷8,800 万円)=112.5 万円

↓

税額軽減や税額控除を差し引く

●妻 法定相続分または1 億6,000 万円までは相続税がかからない → 納付税額0 円

●長男 税額控除の該当はなし → 納付税額 112.5 万円

●長女 税額控除の該当はなし → 納付税額 112.5 万円

よって、相続税は妻が0 円、長男と長女はそれぞれ112.5 万円を支払うことになります。

03-3320-6281

03-3320-6281