相続対策の一丁目一番地だからこそ 〜生前贈与総復習②〜

◎暦年贈与と相続時精算課税、どちらが有利?

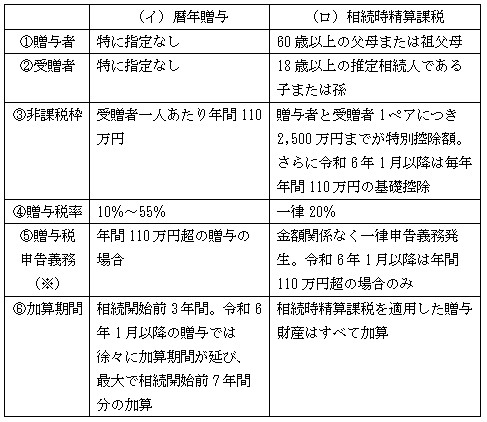

贈与税の改正が発表されて以降、もっとも多くいただくのがこちらのご質問です。シンプルに「〇〇の方が有利です!」とお答えしたいところなのですが、この答えを得るためにはまず、贈与者・受贈者ともに両制度の違いから整理する必要があります。次表をご覧下さい。

ここまでは生前贈与についての初級編です。

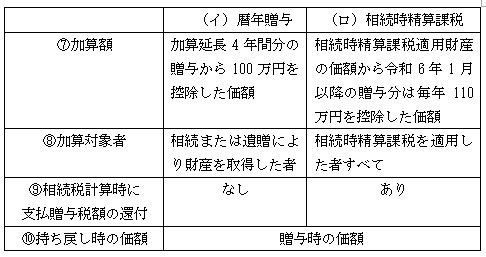

相続時精算課税は令和6年1月以降、年間110万円超の贈与を行う場合に贈与税申告義務が生じますが、贈与額が110万円以下であっても、初めて相続時精算課税を適用する場合には「相続時精算課税選択届出書」の提出が必要です。もし提出が漏れると、その年分の贈与税は課税されないものの対相続税へのアプローチに違いが出ます。その違いをまとめたものが下表です。前表では相続時精算課税が有利なようにも見えますが、、、?

いかがでしょうか?また一度、相続時精算課税を選択すると、そのペアは二度と暦年贈与に戻ることが出来ません。これは従来からの継続事項です。

相続時精算課税は、多額の財産を少ない負担で一度に消費世代に移し、消費を活発化することで国内景気を浮揚するために設けられたものです。そこに節税と手続きの簡潔さを加えて利便性の向上を目指したわけですが、、。

次月、どちらが有利か否かの判断指針をコメントしたいと思います。

(著者:税理士 高原)

03-3320-6281

03-3320-6281