親なき後の相続、「障害を持つ子」の実状とそれから

◎「障害を持つ子」の相続対策

今回は、障害のある子を持つ親と、障害を持つ子自身の相続についてお話しします。検討すべき主な課題は、以下の4つです。

①親自身の財産管理

②遺産分割

③障害を持つ子の相続後の生活管理(財産管理を含む)

④相続税などの軽減策

このうち、①と②については、障害を持つ子の有無に関係なく、すべての人に共通する相続の課題ともいえます。以下、順を追って解説します。

◎財産管理の解決方法

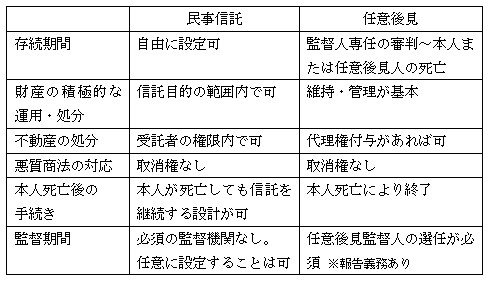

親は自身の心身の衰えにより、財産管理が困難になるタイミングが訪れます。まずここでは、「民事信託」と「任意後見」の違いを比較していきます。

障害を持つ子自身の財産管理は、後見契約締結の難しさから任意後見ではなく、取消権も認められる法定後見に頼らざるを得ません。そのため、親の相続後(相続前)から法定後見とするのか、あるいは親の相続前に民事信託を組み、受託者、受益者、帰属権利者の組み合わせで親から障害を持つ子へ財産管理と相続を一貫して行うのか、検討する必要があります。

各制度の特性や利点・欠点を把握し、親の財産構成に応じて選択することが肝要です。

◎特に注意すべき「遺産分割」の状況とは?

仮に、財産を多く持つ父のみが遺言書を作成し、母は遺言書の作成を見送ったとします。その場合、障害を持つ子が一人っ子であれば、特に問題はありません。しかし、第二子以降の子がいる場合はリスクが生じます。

母が亡くなった際に遺言がなければ、障害を持つ子を含めて遺産分割協議を行う必要が生じます。しかし、障害を持つ子の多くは分割協議に参加できないため、特別代理人(と共に法定後見人)の選任が必須となり、分割協議には家庭裁判所の関与を受けます。父の財産のうち大半がすでに母に譲渡されていた場合、二次相続で母の遺産を巡って、さまざまな弊害が生じます。

◎障がい者を支援する優遇措置と特例

相続税には「障害者控除」という優遇制度があり、相続人が85歳になるまでの年数に応じて一般障害者は10万円、特別障害者は20万円を乗じた金額が控除されます。さらに、特別障害者には「障害者非課税信託」という生前贈与の特例があり、最大6,000万円までの信託による贈与が非課税となります。また、「生命保険信託」という方法で生命保険の非課税枠を活用する対策もあり、これらの特例を効果的に組み合わせることで、相続税の負担を軽減することができます。親や子の財産管理・分割、節税、老後の介護においてこれが正解といえるものはありません。ぜひ、各ご家庭で最適な解決策を!

(著者:税理士 高原)

03-3320-6281

03-3320-6281