地主が行う準確定申告のポイント① ~相続税における経費の範囲とその考え方~

◎通常の対応とは異なる準確定申告

毎年、確定申告をご自身(親)で行っている方は多いと思いますが、相続が発生すると、被相続人に代わって確定申告を行う「準確定申告」が必要になります。そのため、さまざまな点で例年とは異なる対応に追われ、困惑するケースも少なくありません。そこで、今回は準確定申告で煩雑になりやすい項目を全2回にわたって解説していきます。

◎収入の計上時期

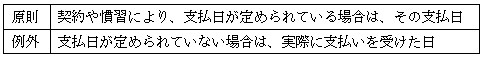

不動産賃貸業の収入(家賃・地代・共益費)の計上は、以下のとおりです。

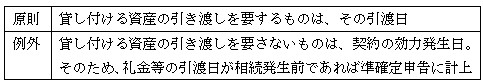

仮に、前月末日までにに当月分を支払う前家賃とし、相続が4月15日に開始した場合、3月末日分を準確定申告に計上し、4月末日分は相続人の収入として計上します。また、礼金や権利金、名義変更手数料などは、以下の基準が適用されます。

さらに、預かり敷金ですが、借主に返還するものであるため、仮に受領したとしても原則として収入とはみなされず、(準)確定申告では計上しません。

◎固定資産税の計上時期

事業に紐づく固定資産などから生じる固定資産税などの税金は、所得税(確定申告や準確定申告)の計算上、必要経費となります。この経費計上の基準は、具体的には、相続開始日や年末(=決算日)までに支払われることが確定しているものを対象に計上します。

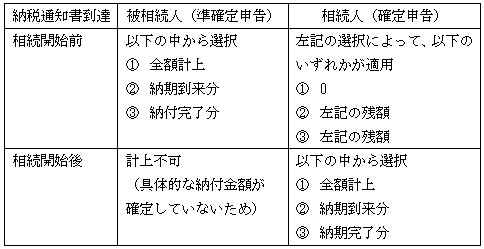

つまり、準確定申告で固定資産税を経費計上するかどうかのポイントは、①相続開始日はいつか ②納税通知書が届いているか の2点であり、経費計上の判断基準となります。こちらは事業を相続する相続人の確定申告にも影響するため、具体的な表を用いて確認していきます。

固定資産税を例にあげましたが、のちに支払額が請求(賦課)されるものには、自動車税や事業税等があります。固定資産税は、毎年1月1日時点の所有者に支払義務が生じ、自動車税は毎年4月1日時点の所有者に対して支払義務が発生します。

事業税は、法定業種70事業のいずれかを運営する事業所や事務所を持つ人に対して支払義務が生じ、多くは所得税や住民税の申告を行うと自動的に事業税が計算され、納税額が通知されます。これらの税金も準確定申告で経費計上されます。今回は、収入の計上基準と固定資産税等について解説しました。

次回も引き続き、申告ポイントをお話しします。

(著者:税理士 高原)

03-3320-6281

03-3320-6281